大変お世話になっております。

反逆する武士

uematu tubasaです。

初回投稿日時:2022年3月26日(令和4年3月26日)

アメリカ株式市場や債券にお詳しいお方ならば「逆イールド」についてご存知だと思います。

復習として「イールドカーブ」とは何かということから説明したいと思います。

復習:イールドカーブとは何か

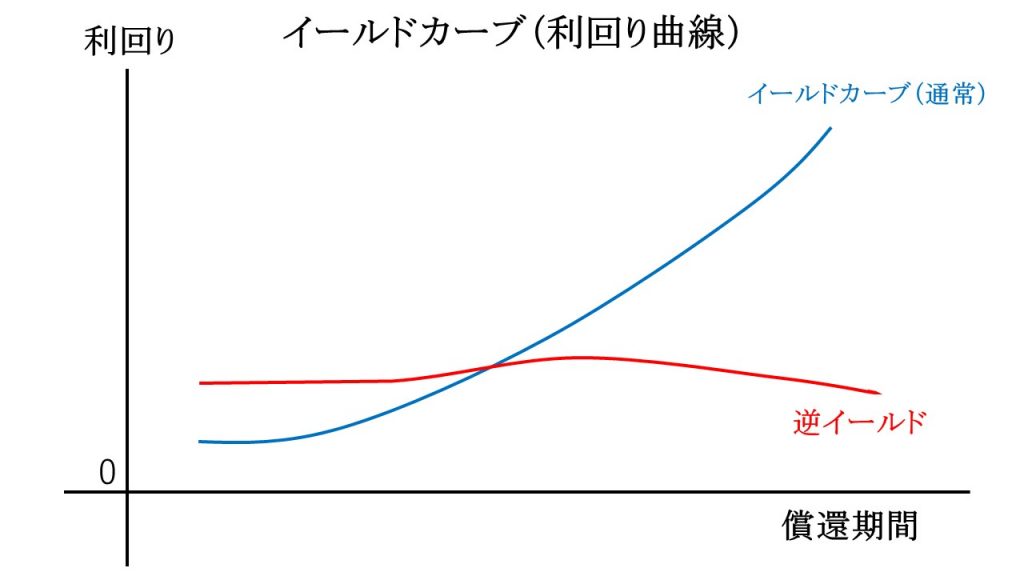

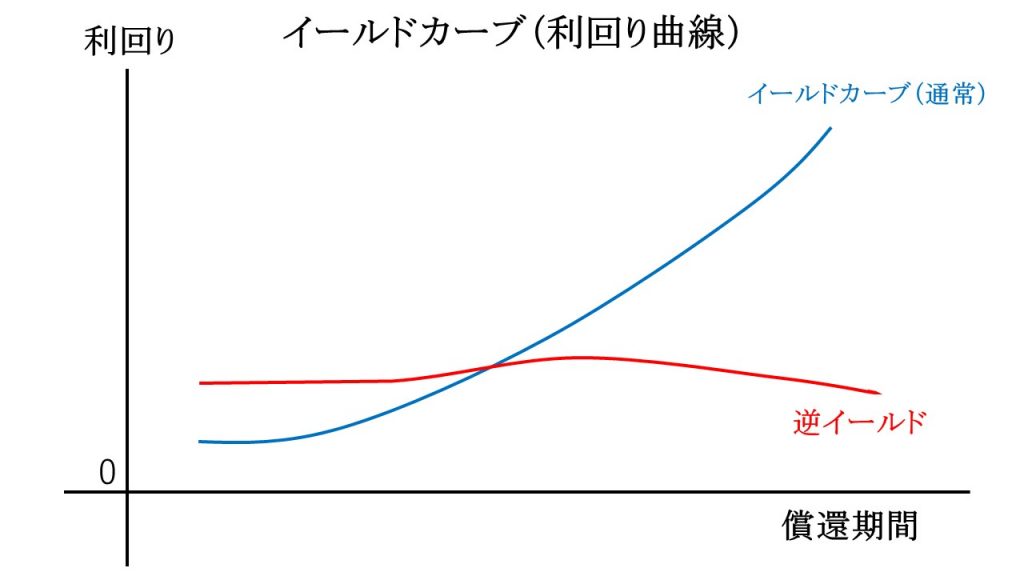

「逆イールド」とは何かを理解するためには、イールドカーブ(利回り曲線)を理解しなければなりません。

イールドカーブ(利回り曲線)とは、1ヵ月物から30年物までの償還期間が異なる国債利回りを点で結ぶことによって描かれる曲線のことです。

※参考記事:逆イールドはなぜ発生するのか?景気後退のシグナルだが、対処可能!

通常、イールドカーブ(利回り曲線)は縦軸を利回り、横軸を償還期間とすると、右上がりになります。

なぜかと申しますと、償還期間が長ければ長いほど、利回りが良くなるからです。

国債とはすなわち、中央政府へお金を貸して、その分だけ利子をいただくことができる債券です。

債券を購入している間は債券の購入分だけ現金が使えなくなりますし、債券が償還されないかもしれないというリスクがございます。

また、その間にインフレした場合、実質的に債券価値が目減りしてしまう可能性もございます。

そういったリスクを引き受けてでも中央政府にお金を貸し付けるわけですから、1ヵ月物よりも10年物、10年物よりも30年物の方が利回りが良くなります。

参考URL:アングル:景気後退を暗示「逆イールド」とは何か、12年ぶり発生

復習:逆イールドとは何か

しかしながら、そのイールドカーブ(利回り曲線)が右上がりにはならず、短期国債よりも長期国債の利回りの方が低下してしまうことがあります。

それを「逆イールド」と言います。

通常では考えられないことが発生していると理解して間違いございません。

以下が簡単なイメージでございます。

※上記の図と全く同じです。

なぜ逆イールドは発生するのか

ここで率直な疑問が生じると思います。

なぜ逆イールドが発生するのでしょうか。

厳密には、諸説ございますが、私なりの解釈を申し上げたいと思います。

まず、投資家が何らかの理由で将来的には景気が減速しそうだなと考えます。

景気減速すると、企業業績が悪化するので、株価が低迷する可能性が高まります。

株価が将来的に低迷する可能性が高いのであれば、今のうちに売却しておいて、リスクが少なくて利回りが比較的高い債券を購入します。

リスクが少なくて利回りが比較的高い債券とは、国債であり、なおかつ長期国債になります。

長期国債の買いが膨れあがり、長期国債の利回りが低下します。

なぜならば、長期国債の人気が高まるので、高い利回りでなくても買い注文がなされるからです。

そこに、中央銀行(アメリカにおいては連邦準備制度理事会)が政策金利の引き上げなどを行います。

そうすると、比較的短期の国債の利回りが上昇します。

徐々にではございますが、短期国債と長期国債の利回りの差が無くなり、ついには逆転してしまうのです。

政策金利の引き上げペースが加速するかも

ニューヨーク連銀のウィリアムズ総裁は25日、今後の米連邦公開市場委員会(FOMC)での利上げ幅について「0.5%の引き上げが適切であれば、そうすべきだ」と語った。

引用元:NY連銀総裁、0.5%利上げ視野 米長期金利2.5%に上昇

アメリカ連邦公開市場委員会(FOMC)、わかりやすく説明すると”金利を決めようね委員会”のメンバーでニューヨーク連銀のウィリアムズ総裁という方がいらっしゃいます。

そのメンバーが、政策金利の引き上げ幅を0.25%ではなく、0.5%にすることに前向きな発言をしました。

アメリカ連邦準備制度理事会(FRB)のパウエル議長が政策金利を0.25%引き上げるという決定をしたばかりです。

政策金利を引き上げることでインフレ退治をしたいということなのでしょう。

急激に政策金利(FF金利)を引き上げることになれば、短期国債の利回りは上昇しますから、逆イールドが発生しやすくなっていると言えます。

長期金利上昇も加速するのか

25日は米長期金利の指標になる10年物国債利回りが一時0.1%以上上がり、2019年5月以来2年10カ月ぶりとなる2.5%台を付けた。

引用元:NY連銀総裁、0.5%利上げ視野 米長期金利2.5%に上昇

FRBの急ピッチの利上げを織り込み、2年債や5年債など年限の短い国債の利回りほど大幅に上がる傾向も続いている。

アメリカ連邦政府が発行している10年物国債の利回りである長期金利が2.5%を超えた模様です。

やはりアメリカ連邦準備制度理事会(FRB)が量的緩和の段階的縮小をしたことで、買い手がいなくなったということが影響しているようです。

利回りが高くなったということは国債価格は低下していますから、債券投資家としては絶好の買い場が到来しました。

「逆イールド」に話を戻しますと、長期金利は上昇するが、短期国債利回りがそれ以上に上昇しているので「逆イールド」になりやすいようです。

イールドカーブがフラット化している

21日はパウエルFRB議長が今後、0.5%の大幅利上げに動く可能性を示したのをきっかけに10年物国債の利回りが5年物を下回る「逆イールド」が発生した。

引用元:米国債「逆イールド」広がる 急な引き締め、景気に不安

そして2022年3月21日には10年物国債よりも5年物国債の利回りが高いという歪なイールドカーブになりました。

10年物と5年物の場合、割と償還期間が近いので「逆イールド」になりやすいです。

しかしながら、2年物と10年物が「逆イールド」になったり、3か月物と10年物が「逆イールド」になる場合は市場関係者を驚愕させるような「逆イールド」になります。

景気後退シグナル、それが逆イールド

ニューヨーク(NY)連銀は1959年以降の米10年物国債と米3カ月物財務省証券の利回り差のグラフをウェブサイトに載せている。

引用元:米国債「逆イールド」、FRBと市場の見方にズレ

1960年代半ば以降に合計8回あった景気後退のすべてで、その前に10年物と3カ月物の利回り逆転が起きていた。

なぜ市場関係者が「逆イールド」を注視しているかと言いますと、景気後退のシグナルだからです。

上記引用元記事によりますと、景気後退の前ではすべて3か月物国債利回りと10年物国債利回りの逆転現象が発生していたとのこと。

したがって、市場関係者が特に注視しているのが、3か月物国債利回りと10年物国債利回りが逆転しているのか否かという点なのです。

現時点においては、3か月物国債利回りと10年物国債利回りが逆転しているわけではございません。

このまま政策金利を引き上げが継続して、短期国債(3か月物)の利回りが上昇して、長期金利の上昇ペースを上回り続けてしまったら「逆イールド」になります。

逆イールドが発生した場合の投資戦略について

最後に、投資戦略を開示したいと思います。

景気後退のシグナルとしての「逆イールド」が発生したら、私個人としては国債ETFを購入したいと思います。

確実に景気後退をするということになれば、アメリカ連邦準備制度理事会(FRB)が黙ってはいないでしょう。

確実に政策金利はゼロになり、量的緩和の再開ということになります。

場合によっては、国債や住宅担保証券などを無制限購入することになります。

したがって、アメリカ連邦準備制度理事会(FRB)が動き出す1年前か半年前に債券を購入して、仕込みをしておけば、債券価格上昇時に売り抜けることができます。

※投資は自己責任でお願いします。

※私なりの投資戦略を開示しているだけであり、債券投資をお勧めしておりません。

以上です。