大変お世話になっております。

反逆する武士

uematu tubasaです。

初回投稿日時:2019年7月5日(令和元年7月5日)

本日は先日の続きということで、継続して現代貨幣理論への批判を取り上げたいと思います。

MMT(現代貨幣理論):その読解と批判から一部引用し、反論していきます。

やはりハイパーインフレ懸念を表明する

なおMMT論者は、自国通貨建てで国債を発行している限り、自国の現金を渡せば国債償還が可能だから、債務不履行はあり得ないことをしきりに強調するが、これは当たり前の話であって誰も反対しない。

https://www.fujitsu.com/jp/group/fri/knowledge/opinion/er/2019/2019-7-1.html

しかし、債務が償還されたとしても、ハイパーインフレになったり金融危機が起こったりすれば、経済は大混乱に陥るため、ラインハート=ロゴフ(注8)は、これらのケースもデフォルトに含めて考えている。

早川 英男(はやかわ ひでお) 氏(以下敬称略)は、上記のように主張し、ハイパーインフレ懸念を表明しています。

自国通貨建てで国債を発行している国家は、債務不履行はあり得ないことを認めてらっしゃるのは当然です。

ハイパーインフレに関しては、インフレの度合いを認識することができる経済指標(コアコアCPIやGDPデフレータ)が存在し、

民間企業がインフレに対応するため、供給能力の強化や生産性の向上を自由に行える環境さえあれば、問題なく未然に防ぐことができます。

日本政府は過度のインフレになる前に、政府支出の増加を止めたり、政府支出を減らしたりできます。

また、増税したり、政策金利の引き上げを行い、景気過熱を抑制することもできます。

民間企業は、需要が供給よりも大きい場合には、設備投資や生産性の向上などで、供給能力を強化させ、利益を最大化するように行動するでしょう。

現実の経済を知っていれば、ハイパーインフレということはないと判断できそうなものですが、それができないエコノミストが多過ぎます。

ハイパーインフレとは、年率13000%のインフレのことです。

年率2%ですら達成できていない国家で、ハイパーインフレを心配するのは杞憂でしょう。

クラウディング・アウト論も主張している

先に述べたように、国債発行額が大きくなれば金利上昇を招くから、民間需要のcrowding-outにつながる。

https://www.fujitsu.com/jp/group/fri/knowledge/opinion/er/2019/2019-7-1.html

しかも、国債金利(r)と名目成長率(g)の関係がr>gとなった場合、十分なプライマリーバランスの黒字が無ければ、債務が雪ダルマ式に膨らみ、国債残高/名目GDP比率が発散してしまう。

今の日本では、日銀が国債の大量買入れを続け、10年債の金利もマイナスのため、低成長の下でもr<gとなっているが、将来2%の物価目標が達成されて日銀が国債買入れを止めればr>gとなる可能性は十分にある(しかも、日本の政府債務残高/名目GDP比率は2倍を超え、プライマリーバランスは赤字だ)。

国債発行額が大きくなることで、金利上昇は発生しません。

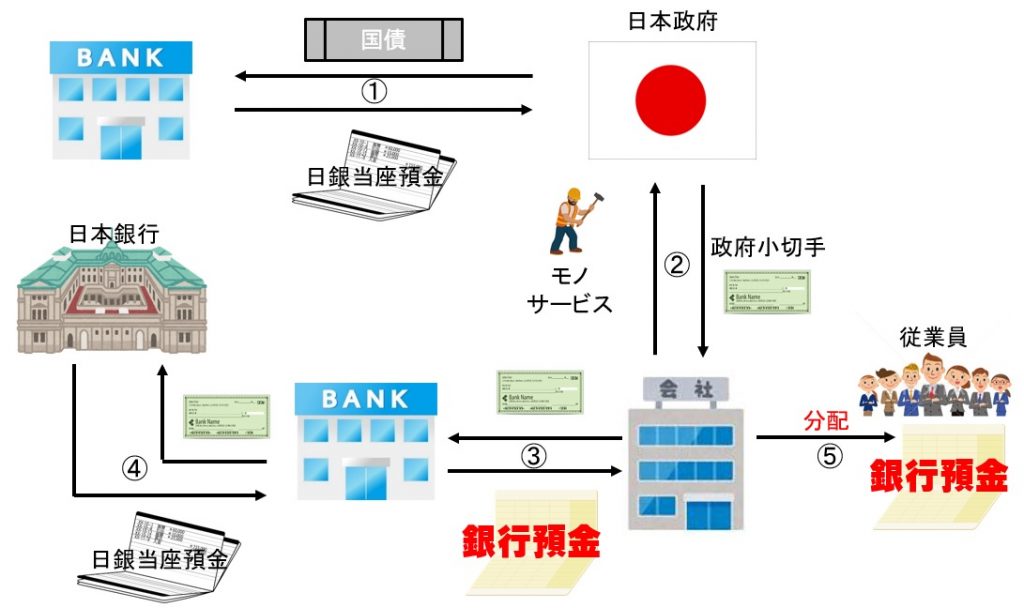

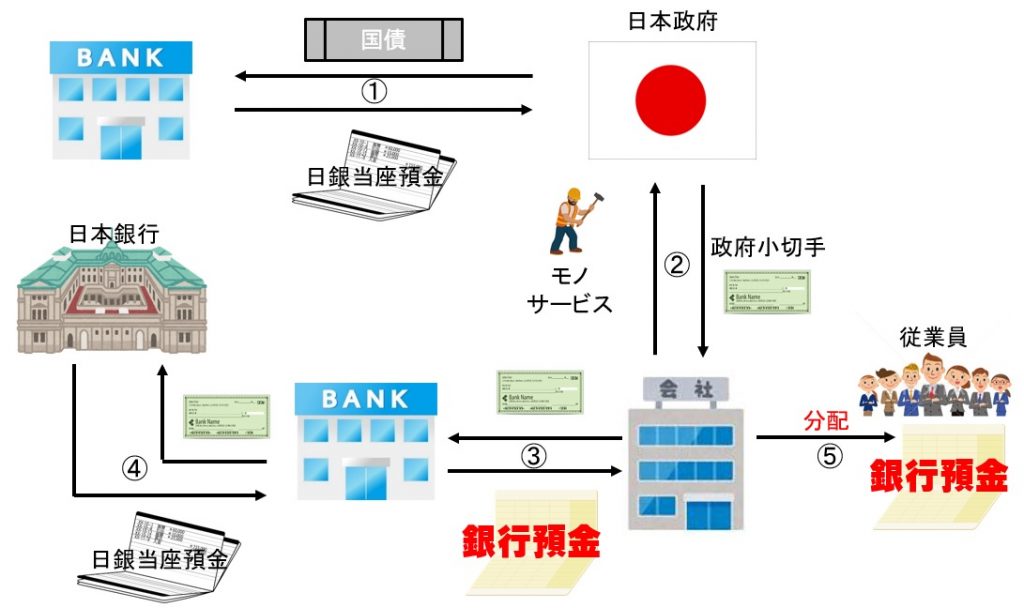

例えば、10兆円の公共投資を行う場合、一時的に10兆円の日銀当座預金が減りますが、政府小切手を日銀に持ち込むだけで、10兆円の日銀当座預金が増えます。

最終的には、日本全体の日銀当座預金は変動しません。

それでどうやって、国債の金利が上昇するのでしょうか。

国債の金利が上昇するのは、日本銀行が売りオペ(日銀当座預金を減らして、国債を売ること)をするときか、国債よりも有望な貸出先が日本経済に増えてきたときです。

国債の金利が上がってきたとしても、再度買いオペすればいいですし、国債の買い入れを止めることなど心配するに及びません。

むしろ、大胆に国債を発行し、その分だけ政府支出できれば、乗数効果により、公的債務対GDP比は低下します。

50兆円の新規国債を発行しても、50兆円の政府支出が増え、長期的には100兆円程度GDPを増やしたとしましょう。

であるならば、公的債務対GDP比は低下します。

さらに言えば、政府支出が継続的に増えることを日本政府が公的に宣言し、民間企業に設備投資を呼びかければ、それに呼応する民間企業は現れると思いますので、政府支出に伴う設備投資が生まれます。

また、設備投資減税と設備投資補助金を実施すれば、設備投資をどんどん増やすことができるので、政府支出上限額を引き上げ、長期的にはインフレ対策になります。

早川は租税貨幣論を誤解している

さて、早川の批判は、租税貨幣論にまで及びます。

中央政府や地方自治体が税金を納める手段として、貨幣を法律で決めることで、国家において貨幣が流通し、その貨幣に対する税金納付物という付加価値が付き、需要が生まれるというのが、租税貨幣論の骨子です。

MMTの主張を意味あるものとして理解しようとすれば「現金通貨は納税手段となることで、価値が与えられる」と考えるほかはないと思う。

https://www.fujitsu.com/jp/group/fri/knowledge/opinion/er/2019/2019-7-1.html

この点、「税金は銀行預金を使って払っている」と思う人がいるかも知れないので、念のため言っておくと、政府が税として受け取るのは現金通貨だけである。

銀行の口座から納税する場合も、中央銀行にあるその銀行の当座預金(日本では日銀当座預金)から政府当座預金に振替が行われることで、納税が完了するからである。

日銀当座預金は現金である。

日銀当座預金は現金であるというのは、明確に誤りであると思います。

なぜならば、日銀当座預金はある意味データに過ぎないからです。

確かに、日銀当座預金から政府預金に振り替えが行われ、納税されることは当然ですが、現金であると言い切るのは違うと思います。

じゃあなんで「預金」という名称が付いているのかと言わせてもらいます。

それ以外に関して、租税貨幣論に関する説明としては正しいと思います。

しかし、現金が納税に使えるからと言って、それで価値が保証されるというのは、単純に誤りである。

https://www.fujitsu.com/jp/group/fri/knowledge/opinion/er/2019/2019-7-1.html

最近で言えばアルゼンチンでもベネズエラでも、歴史を遡れば第一次大戦後のドイツやハンガリーでも、現金を納税に使うことは可能だったが、ハイパーインフレに陥ってしまった。

納税に使えたとしても、政府財政に対する信用がなければ、現金通貨の価値は保証されないのである(注12)。

現金が納税に使えるから、その価値が保証されるなんてMMT論者は主張していません。

少なくとも、私が知る限りのMMT論者ではそのような主張はしていないと思います。

さらに言えば、第一次大戦後のドイツは、戦後賠償金を支払うため紙幣を乱発し、ルール工業地帯を奪われたことから、供給能力が低下したため、ハイパーインフレになりました。

租税貨幣論とハイパーインフレには関係がございません。

インフレとは、現金が納税に使える使えないに関係なく発生します。

様々なインフレ要因が複数重なって、ハイパーインフレになります。

第一次大戦後のドイツは、供給能力低下型物価上昇と紙幣乱発型物価上昇という複合要因でハイパーインフレになります。

政府財政に対する信用が無かったから、現金通貨はその価値が保証されなかったわけではありません。

早川は、どのような要因でインフレになるのかという理解が浅いのか、理解しようとしていないかのどちらかでしょう。

MMTに基づき、政府支出を増やし、民間企業の黒字を増やします。

所得と雇用が増えます。

それに伴い、消費や投資が増えるという需要増大型物価上昇を実現しようというのが、MMT論者の主張なのです。

もちろん、それが過度なインフレ(年率10%以上)にならないように、コアコアCPIやGDPデフレータを注視して、なおかつ民間企業の生産性の向上を促すべきなのです。

以上です。