.jpg)

大変お世話になっております。

反逆する武士

uematu tubasaです。

初回投稿日時:2022年7月18日(令和4年7月18日)

本日はアメリカのインフレが高止まりしているという事象を情報共有させていただければと存じます。

財政出動に対する集中砲火

現金給付を含む米国救済計画法が成立したのは1年以上前の2021年3月。

引用元:米国に迫る財政の崖 景気刺激に「インフレ恐怖症」

その年の11月には1兆ドル(約139兆円)のインフラ投資法案が超党派で議会を通過した。

これが約40年ぶりのインフレを生み出したという批判が今も続く。

アメリカのイエレン財務相は野党・共和党の議員から財政出動が高インフレを誘発したとして攻撃を受けています。

アメリカ救済計画法が成立したのは2021年3月であり、インフラ投資法案が超党派で議会を通過しましたので、短期的には需要が増加するのは当然です。

ただ、ロシアのウクライナ侵攻という有事が発生し、原油価格や食料価格が高騰したことによって、コストプッシュ・インフレが発生しております。

野党・共和党の議員の中にはティーパーティという小さな政府論者がおりますので、財政出動が高インフレを招いたと非難しているようです。

アメリカの高インフレは需要増大型物価上昇(ディマンドプル・インフレ)ではなく、費用増大型物価上昇(コストプッシュ・インフレ)なので、批判の矛先が違うのです。

アメリカの消費者物価指数動向

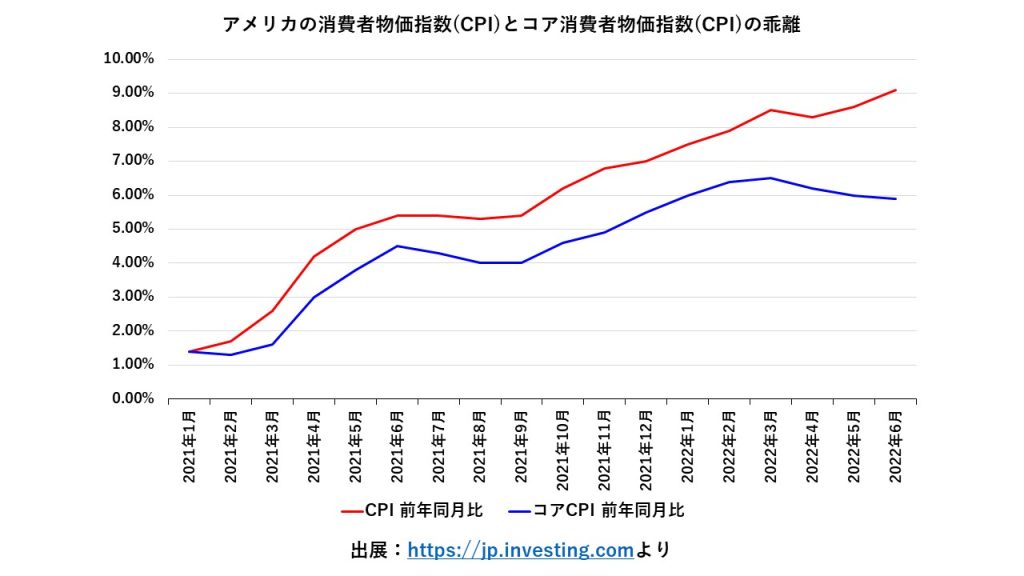

2022年7月13日に発表された、2022年6月の消費者物価指数(CPI)を分析してみました。

アメリカの消費者物価指数(CPI)は対前年同月比で9.1%増加しました。

※参考:米国 消費者物価指数 (前年比)より

アメリカのコア消費者物価指数(CPI)は対前年同月比で5.9%増加しました。

※参考:米国 コア消費者物価指数 (前年比)より

消費者物価指数(CPI)に関して簡単に説明しますと、消費者が購入する商品とサービスの価格変動を測定する指標です。

また、コア消費者物価指数とは、食料品やエネルギーを除いた商品とサービスの価格変動を測定する指標です。

消費者物価指数(CPI)とコア消費者物価指数(CPI)があまりにも乖離していると、費用増大型物価上昇(コストプッシュ・インフレ)となります。

景気拡大して、物やサービスが売れることによって物価が上昇するという経済事象以外の物価上昇要因が大きいと判断できるからです。

いわゆる景気後退(実質GDPが二期連続で減少すること)とインフレが同時に発生するスタグフレーションの原因にもなります。

上記の図でご理解いただけると思いますが、消費者物価指数(CPI)とコア消費者物価指数(CPI)の乖離が拡大しております。

エネルギー価格を低下させるための減税と生産性向上のための設備投資が必須

バイデン氏は6月22日、ガソリンに課している税金を9月末まで3カ月停止するよう議会に要請した。

引用元:米国に迫る財政の崖 景気刺激に「インフレ恐怖症」

夏季休暇の需要期を狙ったものだが、7月中旬になっても議会の反応は冷淡で実現のメドはたっていない。

アメリカのバイデン大統領はガソリン税を3カ月間停止するよう議会に要請しているようです。

費用増大型物価上昇(コストプッシュ・インフレ)が抑制されるまでは、ガソリン税の税率引き下げが急務だと思います。

3か月とは言え、バイデン大統領は正しい費用増大型物価上昇(コストプッシュ・インフレ)対策を実施しようと頑張っているようです。

しかしながら、それを議会がまともに審議しようとはしておりません。

アメリカ国民の生活苦を深刻化させ、中間選挙を有利にしようとする党利党略と言えましょう。

減税だけではなく、生産性向上のための設備投資減税や設備投資補助金も大胆に実施するべきです。

本来ならば、議会がバイデン大統領と協力して率先してインフレ対策のための財政出動法案を可決成立させなければなりません。

株価の弱気相場入りがアメリカ国民の消費に冷や水を浴びせるかも

インフレ抑制に自信を持てない米連邦準備理事会(FRB)が急速な利上げを続ければ、今後は個人消費が急減する恐れもある。

引用元:目覚めた3兆ドルの過剰貯蓄 米経済「軟着陸」の火種に

別記事でもご紹介しましたが、アメリカのインフレとは需要増大型物価上昇と供給低下型物価上昇と費用増大型物価上昇の複合的物価上昇です。

原油価格や食糧価格の上昇、物やサービスの供給体制の混乱、財政出動に伴う賃金上昇圧力で物やサービスの価格が上昇しているのです。

ただ、そのインフレを抑制しようとアメリカ連邦準備制度理事会(FRB)が政策金利(FFレート)を引き上げようとしております。

それがアメリカの10年物国債の金利の上昇という結果となり、長期金利上昇で株価が弱気相場(過去1年の高値からの下落率が20%以上)入りとなりました。

アメリカ国民は日本国民よりも株式で資産運用している割合が高いですから、株価が下落すると負の資産効果が発生しやすいと言えます。

負の資産効果とは何か

負の資産効果とは、要するに、100万円の株価が80万円になってしまったら、損失を確定していないとは言え、20万円損してしまったと感じて、消費意欲が減退するのです。

株価を下落させることで消費意欲を減退させ、インフレを抑制するということになると、景気後退入りする可能性もございます。

物やサービスが売れにくくなる経済になるということは国内総生産が伸び悩むということですから、景気後退につながりやすくなります。

私のようなアメリカの株式市場を中心に闘っている個人投資家としては、かなり警戒しなければならず、アメリカ連邦準備制度理事会(FRB)の動向に注目せざるを得ません。

アメリカ経済の景気後退はほぼ確実です。

以上です。